我们从债券定价的角度来观察绿色美元债市场,以此来讨论绿色债券中最具争议的问题:绿色债券的价值是什么?

对于不同的参与者而言,绿色债券具有不同的价值内涵。发行人寄希望于低融资成本,投资人则着眼于投资收益,而监管机构则更为看重绿色债券对于经济转型的引导作用。

市场以“绿色溢价”来判断绿色债券的价值。绿色溢价指的是绿色债券的收益率利差减去与之相当的普通债券的收益率利差。对于发行人来说,绿色溢价是判断绿色债券发行能否降低其融资成本的重要依据;而对于投资人来说,绿色溢价则关系着从收益率层面可体现的实际价值。

有关绿色溢价的研究成果很多,不同研究的侧重点也有所差异,不同市场的结论也略有不同。

海外市场方面,巴克莱银行在2015年的研究报告指出,在考虑了信用风险的情况下,绿色债券的期权调整价差(OAS)将低17bps。法国里昂大学Olivier David Zerbib分析了2016年全球发行的投资级绿色债券中的1/5,样本的绿色溢价为-8bps,美元债券和欧元债券分别为-5bps和-2bps。

中国市场方面,清华大学的张丽宏教授论证了我国债券的绿色溢价随着时间的推移逐渐由正转负,2018-2020年平均低17bps。国际评级公司标普在2021年的市场调研中也提到,231家机构投资者中约44%认为较低的投资收益是投资绿色债券的最大障碍。

我们将上述结论放到中资美元债市场当中来看,为尽可能减少不同主体、期限和宏观利率环境对收益率的影响,我们挑选几组符合以下标准的银行债来观察控制变量下的收益率对比情况:

(1)主体相同;

(2)发行日期相同或相邻;

(3)发行期限相同;

(4)其他发行结构一致。

案例显示,一级市场上,绿色债券较同一主体的非绿色债券低或相同;二级市场上,非绿色债券的收益率优势似乎具有更强的普遍性。举例说明如下。

从发行利率来看,中国银行和农业银行发行的三年期债券一级发行利率相同,均为基准上浮35bps;农业银行发行的五年期债券上,绿色债券的融资成本较低。同期的二级市场收益率情况来看,同期限同主体的非绿色债券的收益率水平较绿色债券略高的特征似乎具有一定的普遍性,但差额不大。

从债券流动性来看,由于债券是场外交易市场,整体流动性较差,交易台对于绿色债券流动性更好或更差的感受也并不显著。从彭博上的LQA分数(以1-100分数衡量投资工具流动性的指标,其中100分为最具流动性),非绿色债券的流动性似乎优于绿债,其差异尚不如新债和旧债的流动性差异明显。

“绿色溢价”为负的逻辑主要来自于市场特征和投资者偏好,定性来看存在以下几种解释。

第一种解释:供需不平衡。从中资美元债的供给端来看,现存债券3945只,而绿色债券仅有126只。尽管绿债市场发展较快,但是与全市场相比其供给仍然较少。从需求端来看,无论是银行、基金等机构投资人还是零售客户,对于绿色债券的兴趣都日益浓厚。研究机构的调研表明,全球债券投资领域中纳入ESG因素的机构显著增长;香港政府于5月带头发行绿色债券,认购人数49.3万人,认购金额高达329亿元,是目标发行额的2.2倍。可以预期的是,在政策支持和融资优势下,绿色债券的发行将会越来越多。

第二种解释:投资者偏好。一种投资者偏好认为发行绿色债券是企业社会责任的表现,在社会责任上表现更为出色的企业具有更低的违约风险和更好的管理素质,投资者愿意放弃部分经济收益来满足这种可能的低风险偏好。近年来,越来越多的研究报告表明ESG投资可以降低风险,提升风险加权收益率。MSCI的报告显示,高ESG评级的发行人具有更好的财务指标表现和信用资质,也展现出较低的系统性和非系统性风险。另一种投资者偏好则关注于对于绿色溢价的其他补偿,例如品牌效应、监管影响等。

第三种解释:“绿色外部性”。绿色金融具有显著的公益性,因此具备了公共产品的部分特征。外部性则指向了这种公共产品的外部成本,即保护和改善生态环境的特征可以使更多公众受益,但企业并不会因此而提升利润。发行端来看,绿色债券付出了更多的成本,从而需要更低的融资利率作为补偿;投资端来看,债券投资人并不具有绿色金融的剩余索取权(residual claimants),绿色债券和普通债券都可共享绿色收益,导致绿色债券的收益率更低。

绿色债券的定价对融资人和投资人都起着重要的引导作用,我们期待于通过市场“看不见的手”,将资源引导到清洁交通、清洁能源和污染防治等环境友好的领域上,推进我国碳减排和碳中和的进程以及责任投资观念的强化。我们也有理由相信,中国债券市场将成为绿色融资和绿色投资的重要成员,为全球的可持续发展持续助力。

(作者钟倩为某大型股份制商业银行境外债券交易员,译著《中国纵横》由四川人民出版社出版。)

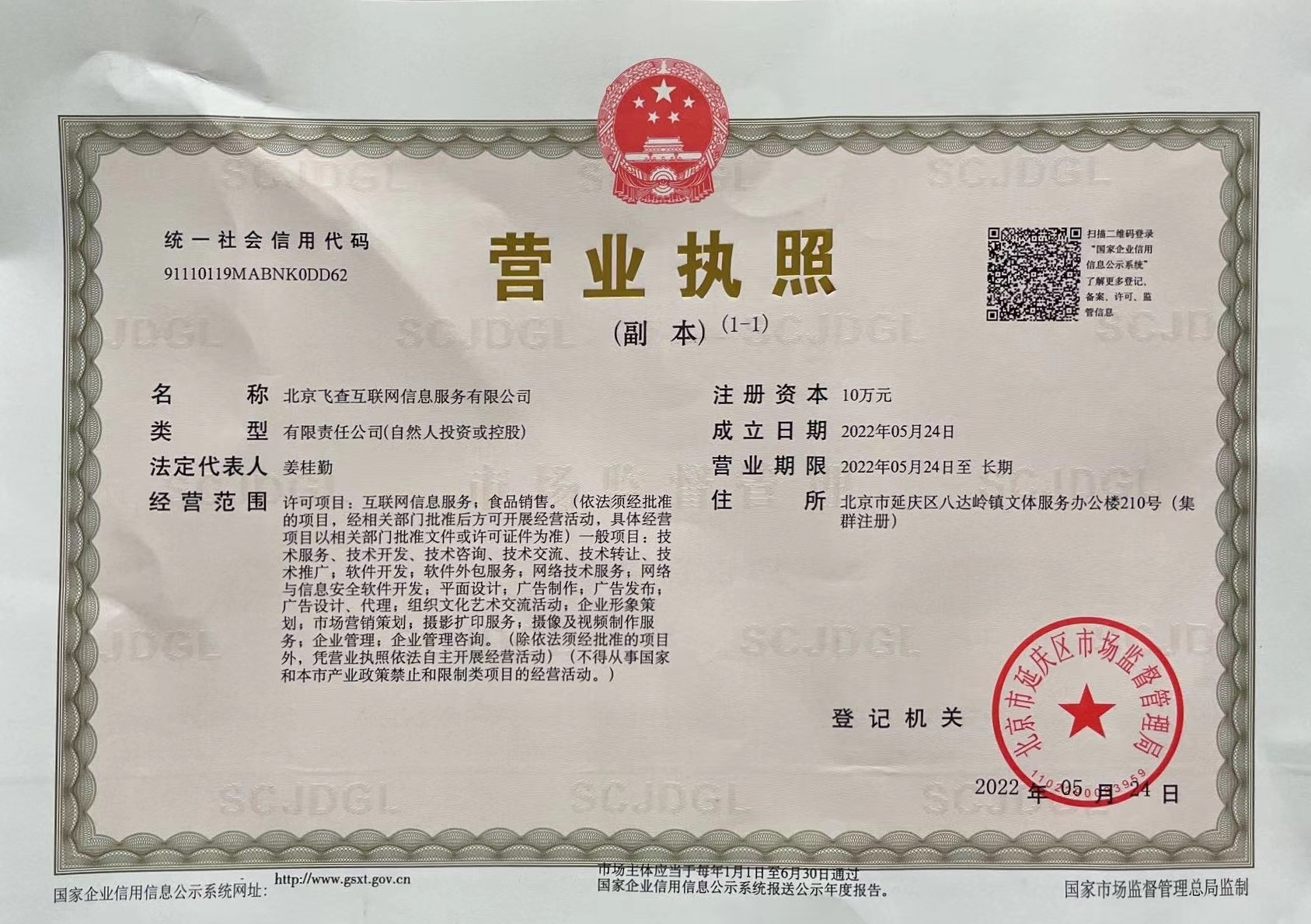

营业执照公示信息

营业执照公示信息