国防军工板块盘中拉升,景嘉微、中航重机、鸿远电子等涨幅居前。中证军工指数再度拉升冲击6连阳,站上20日均线。

截至11:00,国防军工ETF(512810)涨1.37%,换手率近5%。

【中信建投:三季报业绩向好+股权激励推进,军工板块有望重回升势】

目前军工板块基本调整到底部区间,相关利空因素已充分消化,当前时间点板块具备更高的确定性和性价比。

1)高确定性。从宏观层面来看,十四五规划将聚焦于实现建军百年奋斗目标,着重强调创新战争和新技术的应用,从各个维度实现军队现代化。国防预算未来五年有望保持7%左右的稳定增长。从中观层面来看,供需在充分调整后已达到新的平衡,需求端有望持续高增长,供给端开启扩产模式,四大改革红利有望与产业趋势形成共振效应。从微观层面来看,上市公司年报和一季报均已兑现高增长,订单高景气延续,相关公司陆续发布定增预案,产能扩张已经开启,未来业绩稳定高增长无忧。

2)高性价比。经过前期的充分调整,中证军工整体PE已经下移到68.63倍。军工板块当前具备更高的性价比,配置价值凸显。

【太平洋证券:国防军工强势周期演绎中,下跌带来更好配置时点】

国防军工板块进入价值投资新时代,长期投资价值凸显。认为,在目前国际环境下,军工产品需求处于爆发初期,优质企业业绩增长潜力巨大,国防军工板块投资进入价值投资新时代。虽然基于历史惯性,国防军工板块仍具备较高的β属性,排除短期的波动扰动,行业长期投资价值凸显。

上半年利润表端业绩增长趋势显著、资产负债表端改善明显。

利润表端:国防军工板块在军改后需求快速增长,收入利润在2020年出现显著的提升,2021年上半年延续了这个趋势:实现营业收入2707亿元,同比增长22.89%;实现归母净利润181亿元,同比增长25.12%。同时,军改后军工整体产品升级、规模效应提升,毛利率、净利率和ROE提升显著。

资产负债表端:军方需求快速增长,为鼓励企业进行积极研发和生产,2020年末起,军方按照长期合同给付军工企业大量预付款。板块整体预收款项大幅增加,2021年上半年合同负债和预收款总额2022亿元,较2020年末增长47%,同比增长123%。2021年上半年板块存货总额为2,643亿元,同比增长28%,较2020年末进一步增长。

2021年三季度,预计板块整体快速增长态势不减。从目前已经发布三季度业绩预告的公司情况看,三季度业:绩基本维持了同比快速增长的态势。其中,国防信息化板块振华科技、紫光国微、航锦科技等,军用材料板块宝钛股份、北摩高科等增速显著。

板块估值略低于历史均值,未来业绩增长将不断消化估值,目前板块估值具备吸引力。目前国防军工板块市:盈率(TTM)达到60.6,低于2010年以来的历史均值66,高于中位数57。2020年初至今,军工指数上涨47.51%,但pe估值仅从56.5增长7%,涨幅较小,国防军工板块业绩增长明显消化估值。十四五期间,国防军工板块订单释放和业绩增长将继续起到消化估值的作用,认为目前国防军工板块估值具备吸引力,择机布局龙头恰逢其时,下跌带来更好配置时点。

【高效率、高胜率国防军工板块投资策略】

就国防军工股投资而言,成份较杂且多样,选股难度高。从今年表现来看,截至10月19日收盘,中证军工指数58只成份股中,首尾成份股表现差距超过200%,择股风险极高!

从投资效率上军工类ETF是首选投资工具,可以精准把握国防军工板块整体行情,规避个股踩雷风险。

目前市面上军工类ETF合计5只,从实际收益角度看,国防军工(512810)回报明显突出,今年以来截至10月19日收盘,年内涨幅6.96%,大幅超过同期中证军工指数-2.21%的业绩表现,年内超额回报达9.17%!

拉长时间看,国防军工(512810)自2019年至今涨幅141%,大幅超过基准表现,累计超额回报近38%,年均超额回报超过13%,大幅领先同类!

首屈一指的超额收益,这主要得益于国防军工ETF规模适中,新股打新增厚收益更为明显。自创业板注册制以及科创板开始以来,新股发行节奏明显加快。来自德勤中国的研究数据显示,2021年上半年A股新股数增长109%全年新股发行或将达创纪录的600只,加之北交所设立,进一步推动直融时代到来。新股发行仍将维持高位,受益政策优势的公募基金仍会持续受益于新股配售!

以上,基于国防军工板块的投资,潜在回报最好的品种,建议关注国防军工ETF,代码512810。

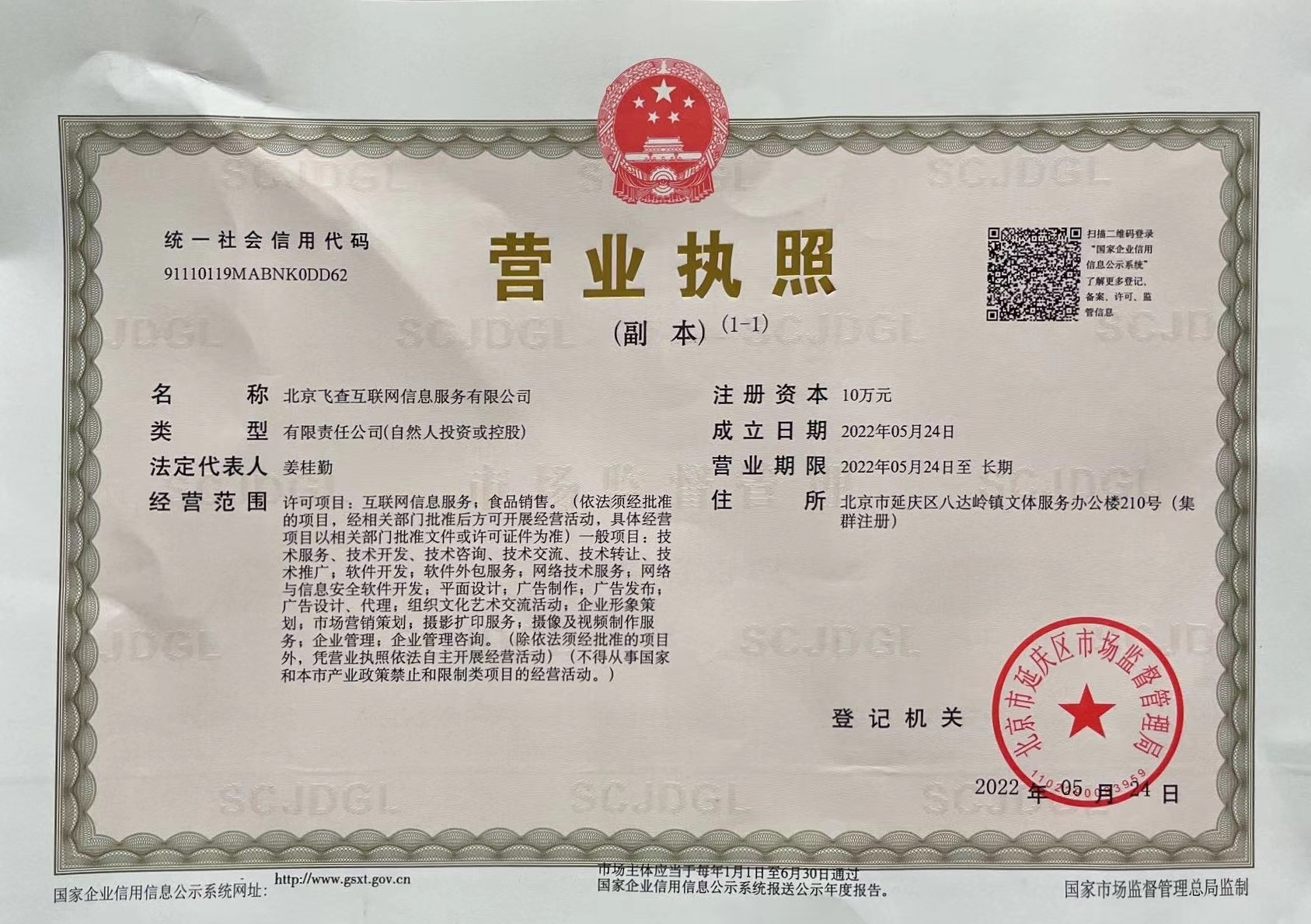

营业执照公示信息

营业执照公示信息